個人のスキルと独立の重要性

現代の日本において、企業が従業員を雇用することが以前よりも難しくなりつつあります。

社会保障費の増加や経済状況の不安定さが影響し、経営者は人材を雇うことによるコストとリスクをより慎重に評価するようになっています。

このような状況下では、企業が全ての従業員に対して安定した雇用を保証することが難しくなり、結果として、雇用の選択が制限される傾向があります。

このような変化の中で、個々人が生き残るためには、組織内でのスキルに頼るだけでなく、自分自身のスキルを個人として高めることが求められます。

特に、会社の中で得たスキルは、その企業の枠を超えて通用するとは限らず、昇進や報酬の増加も限定的になることが多いです。

会社内でのスキルアップが必ずしも個人の利益につながらないことが、現実として広く認識されています。

このような背景から、独立を視野に入れることが重要です。

独立することで、自分のスキルを直接市場に提供し、その価値に見合った報酬を得ることが可能になります。

独立した個人は、自らのスキルに応じた仕事を選び、報酬を得ることができるため、労働の対価がより公正に評価される環境を作り出すことができます。

また、独立はリスクも伴いますが、それ以上に、自分のキャリアや人生に対するコントロールを強化し、より自由で柔軟な働き方を実現できる大きなチャンスとなります。

現代の日本において、企業依存型のキャリアだけでは限界があり、独立を含む多様な選択肢を考慮することが、より豊かで安定した将来を築くために不可欠です。

日本の税制と海外移住のメリット

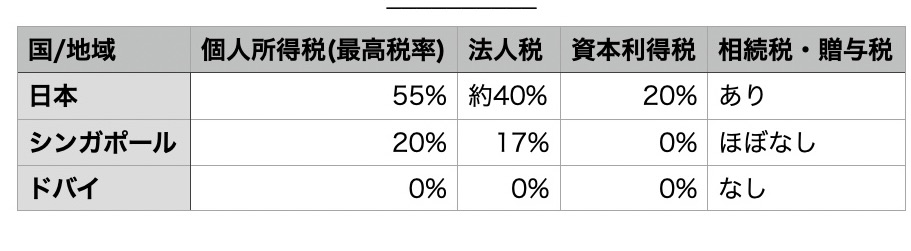

日本の税制は、特に高所得者や企業に対して非常に厳しいと言われています。

個人所得税は累進課税制度に基づき、収入が増えるにつれて税率も上がり、最高税率は55%に達します。

さらに、住民税や健康保険料などの社会保障費も加わるため、個人の手取り額は大幅に減少します。

これに加え、法人税も高く、標準的な法人税率は約40%となっています。

これにより、企業が稼いだ利益の多くが税金として国に納められることになり、事業拡大や投資に回せる資金が制限されてしまいます。

一方で、シンガポールやドバイといった国々は、非常に低い税率を採用しており、特にドバイでは所得税がゼロです。

シンガポールでも、個人所得税の最高税率は20%程度であり、法人税も17%と、日本に比べて大幅に低い水準に設定されています。

これにより、これらの国々に移住することで、税負担を劇的に軽減することが可能となります。

海外移住のメリットは、税率の低さだけにとどまりません。

例えば、シンガポールやドバイでは、資本利得税や配当金に対する税金もゼロまたは非常に低く抑えられており、投資から得られる利益を最大化することができます。

さらに、これらの国々では、相続税や贈与税も存在しないか、非常に低い水準に設定されているため、資産を次世代に移行する際の税負担も大幅に軽減されます。

また、国外に移住することで、国外所得に対する課税が免除される場合もあります。

例えば、日本では、居住地に基づいて世界中の所得に対して課税が行われますが、国外に移住することで、移住先の国の税制に基づき、国外所得が非課税となることがあります。

これにより、グローバルな投資やビジネス活動を展開する際に、税負担を最小限に抑えることが可能となります。

さらに、ドバイやシンガポールのような国々は、ビジネスフレンドリーな環境を提供しており、企業の設立や運営が非常に容易です。

特にドバイでは、外国企業に対する規制が少なく、自由貿易地域や特別経済区などが存在し、税金や関税が免除される特典が用意されています。

これにより、国際ビジネスを展開する企業にとって、非常に魅力的な拠点となります。

ただし、海外移住には注意点も存在します。

まず、移住先の国の文化や生活習慣に適応する必要があり、言語やビザ、居住許可などの手続きをクリアする必要があります。

また、日本での家族やビジネスを維持しながら海外に移住する場合、二重居住や国際税務の問題に注意が必要です。

日本と移住先の国との間で租税条約が結ばれている場合、二重課税を避けるための措置が講じられることが多いですが、専門的な税務知識が求められる場合もあります。

結論として、日本の高い税制から逃れ、より自由で効率的な資産運用やビジネス展開を目指すためには、海外移住が一つの有力な選択肢となります。

特に、シンガポールやドバイのような税率の低い国々は、税負担を大幅に軽減し、資産を保全しながら成長させるための最適な環境を提供してくれるでしょう。

しかし、移住の際には、移住先の税制や生活環境に関する十分な調査と準備が必要です。

海外移住のベネフィット

海外に移住することで得られる3つの主なメリットがあります。

資産運用の効率化日本では、投資に対する課税が高く、資産運用において効率が悪くなることが多いです。

例えば、配当金やキャピタルゲイン(売却益)に対して20%の税金が課されます。

キャピタルゲインとは、資産を購入したときの価格よりも高い価格で売却したときに得られる利益のことです。

例えば、株式や不動産を購入し、その後、価格が上がったときに売却すると、その差額がキャピタルゲインになります。

具体例を挙げると、あなたが100万円で株を買い、その株を200万円で売った場合、売却時に得た利益(200万円 – 100万円 = 100万円)がキャピタルゲインです。この利益には通常、税金がかかりますが、国や地域によって税率は異なります。キャピタルゲインは、投資のリターンを大きくする重要な要素の一つです。

さらに、日本の金融商品には高い手数料がかかることがあり、これも資産運用の効率を低下させる要因となっています。

一方、シンガポールやドバイなどの海外では、配当金やキャピタルゲインに対する課税がゼロまたは非常に低く抑えられており、投資から得られる利益を最大限に活用することが可能です。

また、金融機関の手数料も低く抑えられていることが多く、投資に対するコストも軽減されます。

これにより、海外ではより効率的な資産運用が実現しやすく、長期的に見て資産を増やすための有利な環境が整っています。

国外所得への非課税多くの海外諸国では、国外からの所得に対して課税を行わない「国外所得非課税」の制度を採用しています。

これにより、居住国の外で得た収入に対して、その国では税金が課されず、所得全額を手元に残すことが可能です。

例えば、ドバイや香港では、国外から得た収入に対して課税が行われないため、海外投資や国際ビジネスを展開する個人や企業にとって、非常に魅力的な環境が整っています。

この制度を活用することで、税金による負担が大幅に軽減され、資産運用の柔軟性が高まります。

特に、グローバルに資産を分散させている場合や、複数の国で事業を展開している場合には、こうした税制の恩恵を受けることで、資産を効率的に増やすことが可能です。

また、税金を最小限に抑えながら資産を運用できるため、長期的な財産形成において大きな利点となります。

金融機関の柔軟性海外の金融機関は、投資に対して非常に柔軟で、多様な投資手法や金融商品を提供しています。

特に、ローンバードレンディング(資産担保融資)などを通じて、投資資産を担保に資金を借り入れ、その資金をさらに投資に回すことが可能です。

ローンバードレンディングとは銀行や金融機関からお金を借りるときに、自分の持っている株や債券などの「投資のための資産」を担保(銀行がもし返せなかったときに持っていくもの)として使う方法です。

たとえば、あなたが貯金箱に100万円を持っていて、そのお金を使わずにもっとお金を増やしたいと思ったとします。銀行にその貯金を見せて、「このお金を担保にして、70万円を貸してください」とお願いするんです。もし銀行がOKしてくれたら、その70万円を使ってさらに投資に挑戦することができます。成功すれば、70万円で得た利益も増えて、もともとの100万円もそのまま残ります。

このように、自分の持っている資産を使って、さらにお金を増やすための方法がローンバードレンディングです。

これにより、手元の資本を効率的に活用し、リターンを最大化する戦略が取りやすくなります。

また、海外の金融機関では、資産管理や投資戦略のカスタマイズが容易であり、個々の投資家のリスク許容度や目標に応じた柔軟な対応が期待できます。

例えば、プライベートバンキングを利用することで、専任のバンカーが資産全体を管理し、最適な投資ポートフォリオを構築してくれるサービスも一般的です。

これにより、資産運用の効率が向上し、長期的な資産形成がより効果的に進められます。海外のこうした金融環境は、投資家にとって非常に魅力的な選択肢となっています。

信託のスキームと資産保護信託のスキームは、海外で資産を守るための方法の一つです。

信託を使うと、自分の資産を信託会社という専門の会社に預けることができます。

このとき、資産の名義は信託会社に移りますが、実際にはあなたの指示に従って資産が管理されます。

例えば、大きな財産を持っている人が、その財産を将来のリスクから守りたいと思った場合、その財産を信託会社に預けます。

信託会社は、その財産を安全に管理し、必要なときに家族や後継者に分け与えることができます。

信託を利用すると、財産があなたの名前ではなく信託会社の名義になるため、法的なトラブルやリスクから守られることになります。

そして、あなたの意向に沿って、財産が安全に管理され、必要なときに家族に渡される仕組みが整います。

信託は、財産を安全に守りたい人にとって、とても有効な方法です。

実体のある海外事業の構築日本から海外に資金を移して事業を行うときには、「経済合理性」と「実体」が重要です。

経済合理性とは、ビジネスが実際にお金を稼ぐために合理的な理由があることを意味します。つまり、ビジネスが成り立つためには、そのお金の使い方が無駄ではなく、ちゃんと利益を生むように考えられている必要があります。

実体とは、実際にビジネスが動いている証拠があることです。

例えば、海外にオフィスを設立して、そこに従業員を雇用し、毎日仕事をしていることが必要です。

また、ビジネスが行われている場所に設備や物品があり、ちゃんとした取引が行われていることも示さなければなりません。

さらに、ビジネスをする際には、取引の価格や契約が市場の相場に基づいていることが大切です。

たとえば、通常の価格よりもはるかに高い金額で物を買ったり売ったりしていると、「これは本当のビジネスではなく、お金を移すだけの仕組みではないか?」と疑われることがあります。

要するに、日本から海外に資金を移してビジネスを行う場合、そのビジネスが本当に存在し、正常に運営されていることをしっかりと証明する必要があります。

これにより、税務当局や他の関係者からの疑念を避けることができ、ビジネスが健全に成長する土台が築かれます。

実体のある海外事業の構築日本から海外に資金を移してビジネスを始めるときには、実際にそのビジネスが本当に動いているという証拠が必要です。これを「実体がある」と言います。

具体的には、海外にオフィスを作り、そこに働く人を雇うことが大切です。

例えば、ただ名前だけの会社を作って、実際には何もしていない場合、そのビジネスは実体がないと判断されるかもしれません。

また、「経済合理性」も大切です。これは、そのビジネスがお金を正しく使って、利益を出すために合理的に運営されているかどうかを示すものです。

たとえば、商品を売るときに、その価格が市場で一般的な価格と大きくずれていないかを確認する必要があります。もし、普通の値段よりもずっと高い値段で取引していたりすると、ビジネスの目的が疑われるかもしれません。

さらに、税務当局や他の関係者に対して、そのビジネスが適正に運営されていることを証明するためには、全ての取引や契約が市場の相場に基づいていることを示す書類や証拠が必要です。これにより、そのビジネスが実際に存在し、健全に運営されていることを確認できます。

簡単に言うと、海外でビジネスを始めるなら、そのビジネスがちゃんと動いていることを証明できるように、オフィスや従業員、そして適切な取引が必要です。これが「実体のある海外事業の構築」ということです。

ドバイでの事業展開の利点ドバイでビジネスを始めると、多くのメリットがあります。その中でも特に大きいのは「法人税がゼロ」であることです。

法人税というのは、会社が得た利益に対して払う税金のことですが、ドバイではこれがかからないため、会社が稼いだお金をそのまま事業に使うことができます。これによって、会社はもっと早く成長することができるのです。

また、ドバイでは「信託」や「プライベートバンカー」を使うことで、資産を効率的に管理し、守ることができます。信託は、自分の財産を信頼できる会社に預けて管理してもらう仕組みで、財産を安全に保護するのに役立ちます。

一方、プライベートバンカーは、お金持ちや企業のために特別な資産管理や投資のアドバイスをしてくれる専門家です。彼らの助けを借りることで、資産をより賢く運用することができます。

さらに、ドバイはビジネスをするための環境が整っており、自由貿易地域や特別経済区などがあり、関税や規制が少ない場所で事業を展開できます。これにより、国際的な取引がしやすくなり、世界中の顧客に商品やサービスを提供することが可能です。

要するに、ドバイでのビジネスは税金が少なく、資産を守りながら効率的に使える環境が整っているため、企業が成功しやすい場所だと言えます。

結論海外に移住して事業を始めることは、日本の高い税金を避け、資産を守るためにとても有効な方法です。

特にドバイなどの国では、税金が少なく、ビジネスをしやすい環境が整っています。まずは、自分のスキルを高め、独立して仕事をすることを考えた方がいい。

そして、海外での事業展開や資産の運用を計画することが、将来の成功への重要なステップになります。このように、海外での活動は、より自由で効率的なビジネスチャンスを提供してくれます。

もし何か始めたいけど何からしたらいいか悩んでる方はコチラがおすすめです。

クラスタ代理店制度

URUオンラインスクールはこういった税金やビジネスの事を学べます

竹花貴騎 in ドバイ

MDS official

コメント